Update bedrijfsopvolgingsregeling (BOR)

In onze nieuwsbrief rondom Prinsjesdag 2024 informeerden wij u over de nieuwe fiscale regels voor de bedrijfopvolgingsregeling (BOR). In dit artikel brengen we u op de hoogte van de laatste wijzigingen.

Om het overzicht te bewaren geven wij een beknopte opsomming van de regels die per 1 januari 2025 in werking treden, de regels die per 1 januari 2026 zullen gaan gelden en de regels waarvan de inwerkingtreding nog niet duidelijk is.

Wijzigingen per 2025:

- De vrijstelling schenk- en erfbelasting voor ondernemingsvermogen verandert: de belastingvrije grens gaat omhoog naar 1,5 miljoen euro per materiële onderneming. Voor bedragen boven deze grens geldt een vrijstelling van 75%.

- Einde van de doelmatigheidsmarge: de regeling die beleggingsvermogen (tot 5% van het ondernemingsvermogen) onder de belastingfaciliteiten bracht, verdwijnt.

- Strengere regels voor privégebruik van bedrijfsmiddelen: bedrijfsmiddelen die meer dan 100.000 euro waard zijn en voor meer dan 10% privé worden gebruikt, komen niet langer in aanmerking voor de belastingfaciliteiten.

- Nieuwe leeftijdsgrens bij schenking: de huidige dienstbetrekkingseis bij schenking van aandelen wordt vervangen door een minimale leeftijd van 21 jaar. Deze leeftijdsgrens geldt ook voor vrijstellingen in de schenkbelasting.

- Kortere voortzettingstermijn: de termijn voor het voortzetten van een onderneming wordt verkort van vijf naar drie jaar. Let op! Een voorstel om deze verkorte termijn ook te laten gelden voor 2023 en 2024 is niet aangenomen.

Wijzigingen per 2026:

- Het begrip ‘preferente aandelen’ wordt verduidelijkt. Deze aandelen hebben voorrang in winstverdeling of bij liquidatie. Hybride aandelen worden opgesplitst in preferente en niet-preferente delen.

- De regels rondom herstructureringen worden versoepeld, zolang er geen verandering is in de personen die recht hebben op de onderneming.

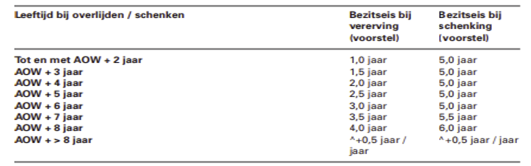

- Verlenging bezitstermijnen bij hoge leeftijd: het kabinet wil voorkomen dat ondernemers op hoge leeftijd kunstmatig ondernemingsvermogen creëren om belastingvoordeel te krijgen. Voor erflaters en schenker die de AOW-gerechtigde leeftijd + 2 jaar hebben bereikt, wordt de reguliere bezitstermijn bij vererving van één jaar verlengd met zes maanden per jaar dat de erflater ouder is dan twee jaar boven de AOW-gerechtigde leeftijd. Voor schenkers die de AOW-gerechtigde leeftijd +7 jaar hebben bereikt, wordt de reguliere bezitstermijn verlengd met zes maanden per jaar dat de schenker ouder is dan zes jaar boven de AOW-leeftijd.

- Beperkingen bij terugkoop en hergebruik van de BOR: het blijft mogelijk om een onderneming opnieuw te schenken met de BOR. Maar: als de schenker de onderneming terugkoopt en later opnieuw schenkt, geldt de BOR niet meer voor het bedrag dat eerder is betaald bij de terugkoop.

Wat verandert er verder, waarvan de inwerkingtredingsdatum nog niet duidelijk is?

- Minimaal aandelenbelang van 5% nodig. Om gebruik te maken van de faciliteiten moet een aandeelhouder minimaal 5% van het geplaatste aandelenkapitaal bezitten. Aandeelhouders met minder dan 5% worden gezien als beleggers en vallen buiten de regeling, tenzij de verwateringsregel geldt.

- Uitsluiting van bepaalde vermogensbestanddelen: Sommige soorten aandelen en rechten (zoals winstbewijzen, opties en tracking stocks) vallen niet langer onder de faciliteiten. Vruchtgebruikers en bloot-eigenaren kunnen de faciliteiten wél blijven gebruiken.

Uitgestelde maatregelen

Twee veranderingen die gepland stonden voor 1 januari 2025 zijn uitgesteld:

- De verruiming van de verwateringsregeling: het minimale indirecte belang van 0,5% zou vervallen, maar deze wijziging is uitgesteld.

- De uitbreiding naar box 3-aandelen: het was de bedoeling om de faciliteiten ook te laten gelden voor aandelen in box 3 als de schenker of erflater (met familie) minimaal 25% van een onderneming bezit. Het kabinet heeft dit uitgesteld vanwege mogelijk ongeoorloofde staatssteun. Omdat mogelijk sprake is van ongeoorloofde staatssteun, is toestemming van de Europese Commissie (EC) vereist. Als de EC deze maatregelen goedkeurt, kunnen ze per 1 januari 2026 ingaan. Dit hangt samen met andere wijzigingen, zoals de beperking van de BOR tot gewone aandelen met een belang van minimaal 5% van het geplaatste kapitaal. Wanneer de EC geen goedkeuring geeft, gebruikt het kabinet de tijd tot 2026 om alternatieven te ontwikkelen.

Uiteraard kunnen wij u adviseren omtrent de mogelijkheden om deze regelingen te benutten.

Heeft u nog vragen?

Neem direct contact op met mr. Annelies Posthumus, Senior Belastingadviseur bij HLB Blömer in Nieuwegein.

Stuur een e-mail of bel +31 (0)30 605 85 11