Hoe ziet de nieuwe heffingssystematiek van box 3 eruit?

In onze vorige nieuwsbrief schetsten wij reeds de contouren van de gewijzigde box 3 heffing. Zoals aangekondigd zullen wij in deze en komende nieuwsbrieven aan de hand van praktijkvoorbeelden de werking van de nieuwe heffingstechniek van box 3 toelichten.

Er is kort gezegd sprake van drie categorieën vermogen: banktegoeden, overige bezittingen (zoals effecten, vorderingen en vastgoed) en schulden. Iedere categorie kent een eigen verondersteld rendement. Bij de nieuwe heffing speelt ook de voorgenomen aanpassing van de zogenaamde leegwaarderatio (hoogte en voorwaarden) een rol wanneer u verhuurde woningen in uw privévermogen heeft.

Aanpassing leegwaarderatio

De waarde van verhuurde woningen in box 3 wordt bepaald door de WOZ-waarde te vermenigvuldigen met de zogenaamde leegwaarderatio. Met ingang van 1 januari 2023 wil het kabinet de percentages van de leegwaarderatio tabel voor verhuurde woningen aanpassen. Zie onderstaande tabel. De leegwaarderatio voor verhuurde woningen zal met ingang van 1 januari 2023 stijgen. Dit betekent dat een verhuurde woning vanaf 1 januari 2023 tegen een aanzienlijk hogere waarde zal worden belast in box 3. Bovendien is deze ratio alleen toepasbaar bij verhuur aan derden met een huurcontract van minimaal twee jaar (kamers) of vijf jaar (woningen).

Praktijkvoorbeeld

In het volgende praktijkvoorbeeld zullen wij met name stil staan bij de gevolgen van de verhoging van de leegwaarderatio voor verhuurde woningen in combinatie met de nieuwe heffingstechniek van box 3 met ingang van 1 januari 2023.

Wij gaan voor dit versimpelde voorbeeld uit van het volgende vermogen:

- € 100.000 banktegoeden;

- € 2.000.000 WOZ waarde aan verhuurde woningen in Nederland;

- Jaarlijkse huuropbrengst van 3,5% van de WOZ-waarde.

- € 500.000 aan beleggingen;

- € 1.500.000 aan schulden (rente 4%);

- Wij gaan uit van één persoon/geen fiscaal partner.

Oude situatie (op basis van verwachte tarieven/percentages 2022)

Systematiek:

- 62% leegwaarderatio x € 2.000.000 WOZ waarde = € 1.240.000

- Vermogen zodoende in totaal € 100.000 + € 1.240.000 + € 500.000 - € 1.500.000 = € 340.000

- Af: heffingvrij vermogen á € 50.650

- € 289.350 aan grondslag sparen en beleggen

- € 11.344 aan voordeel uit sparen en beleggen op basis van het schijvensysteem

Uitkomst = € 11.344 x 31% = € 3.516 aan box 3 belasting.

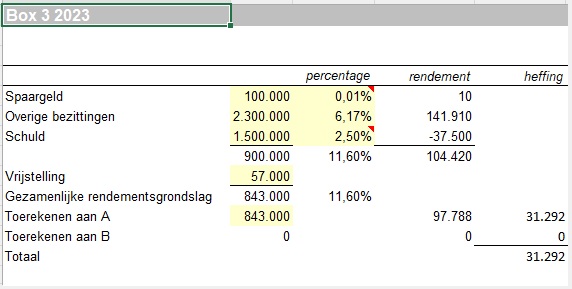

Nieuwe situatie (op basis van verwachte tarieven/percentages 2023)

Systematiek:

- Onroerende zaken: 90% leegwaarderatio x €2.000.000 = €1.800.000

- Beleggingen: €500.000

- Tezamen in deze categorie: € 2.300.000 x 6,17% = € 141.910 rendement

- Bankrekeningen: €100.000 x 0,01% = €10 rendement

- Negatief rendement schulden: €1.500.000 x 2,50% = - € 37.500

- Saldo belastbaar rendement: € 104.420

- Saldo bezittingen – schulden: € 900.000

- Rendementspercentage: € 104.420 / € 900.000 = 11,60%

- Rendementsgrondslag: € 900.000 minus € 57.000 heffingvrij vermogen = € 843.000

- Belastbaar rendement: 11,60% x € 843.000 = € 97.788

Uitkomst = € 97.788 x 31% = € 31.292 aan box 3 belasting.

Conclusie: De nieuwe heffingssystematiek van box 3 betekent in dit voorbeeld met ingang van 1 januari 2023 € 27.776 aan extra box 3 belasting.

Wat nu?

Dit vereenvoudigde voorbeeld geeft realistisch weer dat in bepaalde situaties de nieuwe heffingssystematiek tot sterk gewijzigde belastingdruk in box 3 kan leiden. Het is belangrijk om de invloed van de gewijzigde heffingssystematiek in uw situatie te beoordelen en waar mogelijk maatregelen te nemen. Daarvoor zijn wij uiteraard beschikbaar.

Heeft u nog vragen?

Neem direct contact op met drs. Taco Holwerda, Partner bij HLB Blömer in Nieuwegein.

Stuur een e-mail of bel +31 (0)30 605 85 11